Les ventes de copropriétés et de coopératives à Manhattan atteignent leur plus haut niveau depuis deux ans

Le marché immobilier de Manhattan a enregistré des performances exceptionnelles au troisième trimestre 2025, les ventes résidentielles atteignant leur plus haut niveau depuis plus de deux ans. Le marché affiche une tendance positive, avec une hausse des ventes et une augmentation des prix qui témoignent d'une forte dynamique.

Cette analyse complète du marché examine les tendances actuelles des copropriétés, coopératives, propriétés de luxe et nouveaux développements à Manhattan, sur la base du dernier rapport de marché de Douglas Elliman.

Résumé : Marché immobilier à Manhattan au troisième trimestre 2025

Le marché immobilier résidentiel de Manhattan a affiché une vigueur remarquable au troisième trimestre 2025, avec 3 158 ventes conclues, soit une augmentation de 13,4 % par rapport à l'année précédente, ce qui représente la meilleure performance trimestrielle depuis 2023. Le marché des copropriétés et celui des coopératives de Manhattan ont tous deux enregistré une croissance à deux chiffres, tandis que les prix de vente médians ont augmenté de 5,8 % pour atteindre 1 180 000 dollars.

Principaux faits marquants du marché de Manhattan :

-

Les ventes immobilières à Manhattan ont atteint 3 158 transactions, soit une hausse de 13,4 % sur un an.

-

Prix médian des appartements en copropriété à Manhattan : 1 650 000 $ (+2,2 % en glissement annuel)

Le prix médian des appartements en copropriété à Manhattan est nettement supérieur à la moyenne nationale, ce qui met en évidence la disparité importante des coûts du logement.

-

Prix médian des coopératives à Manhattan : 870 000 $ (+3,6 % en glissement annuel)

Les coûts liés au logement, y compris les taxes foncières et les frais d'entretien, jouent un rôle majeur dans l'accessibilité financière globale pour les acheteurs.

-

Les transactions en espèces ont dominé avec 65,3 % de l'ensemble des ventes.

-

Le stock immobilier de luxe à Manhattan a diminué de 16,1 % en glissement annuel.

-

Les ventes de nouveaux développements ont bondi de 71 % sur un an.

Analyse du marché immobilier résidentiel à Manhattan au troisième trimestre 2025

Ventes et prix des appartements en copropriété à Manhattan

Le marché immobilier résidentiel de Manhattan a enregistré des gains impressionnants au troisième trimestre 2025, avec 1 407 transactions conclues, soit une augmentation de 16,6 % par rapport à l'année précédente. Il s'agit des meilleurs résultats trimestriels enregistrés par le marché immobilier résidentiel de Manhattan ces dernières années.

Indicateurs du marché immobilier résidentiel à Manhattan :

-

Prix médian des appartements en copropriété : 1 650 000 $, en hausse de 2,2 % par rapport à l'année précédente

-

Prix moyen des appartements en copropriété : 2 651 636 $, en baisse de 5,1 % (reflétant l'évolution de la composition des unités)

-

Prix moyen au mètre carré : 1 998 $, en baisse de 2,3 %

-

La hausse des taux hypothécaires a entraîné une augmentation des mensualités pour les acheteurs, rendant l'accès à la propriété moins abordable et incitant certains à reconsidérer leur décision d'achat.

-

Jours sur le marché : 74 jours, en baisse de 3,9 % par an

-

Inventaire de copropriétés : 4 064 unités, en hausse de 8,3 %

Près de 70 % des ventes de copropriétés à Manhattan ont été réalisées au comptant au cours du troisième trimestre, ce qui démontre la forte présence d'acheteurs disposant d'un capital important sur le marché. Les ventes supérieures à 2 millions de dollars ont connu une croissance particulièrement forte, triplant le taux des propriétés inférieures à 2 millions de dollars.

Prix des appartements à Manhattan selon le nombre de chambres

Type de chambre Prix de vente médian T3 2025 Variation annuelle Studios 693 500 $ N/A 1Appartements 1 chambre 1 135 000 $ N/A Appartements 2 chambres 2 150 000 $ Forte demande Appartements 3 chambres 3 917 500 $ Segment haut de gamme Appartements 4 chambres et plus 6 601 289 $ Segment luxe

Analyse du marché coopératif de Manhattan, troisième trimestre 2025

Résultats des ventes des coopératives immobilières à Manhattan

Le marché des coopératives immobilières de Manhattan a affiché une forte dynamique avec 1 751 transactions conclues au troisième trimestre 2025, soit une augmentation de 11,0 % par rapport à l'année précédente. La croissance des ventes de coopératives a dépassé celle des copropriétés, signe d'un regain d'intérêt des acheteurs pour ce type de propriété traditionnel à Manhattan.

Indicateurs du marché coopératif de Manhattan :

-

Prix médian des coopératives : 870 000 $, en hausse de 3,6 % par rapport à l'année précédente

-

Prix moyen des coopératives : 1 456 738 $, en hausse de 8,3 %

-

Prix moyen au mètre carré : 1 170 $, en baisse de 1,1 %

-

Jours sur le marché : 79 jours, en baisse de 4,8 % par an

-

Inventaire coopératif : 3 669 unités, en hausse de 5,7 %

-

Frais d'entretien de la coopérative : 3 054 $ en moyenne par mois, soit une augmentation de 8,1 % (2,45 $/pi²/mois)

Ces coûts liés au logement, y compris les frais d'entretien et les taxes foncières, ont une incidence directe sur le pouvoir d'achat des acheteurs et l'accessibilité financière globale, d'autant plus que les contraintes liées aux taux d'intérêt persistent.

Plus de 60 % des ventes de coopératives à Manhattan ont été réalisées au comptant, la part des achats au comptant étant encore plus élevée pour les propriétés haut de gamme.

Prix des coopératives à Manhattan selon le nombre de chambres

Type de chambre Prix de vente médian T3 2025 Studios en copropriété 465 000 $ Appartements 1 chambre en copropriété 700 000 $ Appartements 2 chambres en copropriété 1 285 000 $ Appartements 3 chambres en copropriété 2 171 250 $ Appartements 4 chambres et plus en copropriété 3 875 000 $

Marché immobilier de luxe à Manhattan, troisième trimestre 2025

Ventes d'appartements et de coopératives de luxe à Manhattan

Le marché immobilier de luxe de Manhattan (les 10 % des ventes les plus élevées) a affiché une vigueur exceptionnelle malgré des taux hypothécaires élevés, avec 318 ventes de luxe, soit une augmentation de 13,6 % par rapport à l'année précédente. Il convient peut-être de noter tout particulièrement que le stock de biens immobiliers de luxe a considérablement diminué tandis que les ventes ont augmenté, ce qui constitue un indicateur puissant de la demande soutenue dans le haut de gamme.

Indicateurs du marché immobilier de luxe à Manhattan :

-

Seuil du luxe : 4 000 000 $ (point d'entrée pour les 10 % les plus riches)

-

Prix de vente médian des biens immobiliers de luxe : 5 922 500 $, en hausse de 2,8 % par rapport à l'année précédente.

-

Prix moyen des biens immobiliers de luxe : 7 891 731 $

-

Prix moyen au mètre carré pour les biens immobiliers de luxe : 2 535 $

-

Ventes de luxe : 318 transactions conclues, soit une hausse de 13,6 % par rapport à l'année précédente

-

Stock de luxe : 1 317 unités, en baisse de 16,1 % par rapport à l'année précédente

-

Mois d'approvisionnement pour les produits de luxe : 12,4 mois, contre 16,8 mois auparavant (amélioration de 26,2 %)

La combinaison d'un stock de biens immobiliers de luxe en baisse et de ventes robustes a donné lieu à un marché favorable aux vendeurs dans le secteur de l'immobilier de luxe.

La division du segment du luxe :

-

Copropriétés de luxe : 55,3 % des ventes de luxe, médiane de 4 200 000 $.

-

Appartements de luxe : 44,7 % des ventes de luxe, médiane de 10 182 995 $.

Tendances immobilières de luxe à Manhattan

« Contrairement à la croissance globale des stocks de 7 % sur le marché, le marché du luxe a connu une baisse de 16,1 % des stocks proposés à la vente », ce qui a entraîné une forte pression à la hausse sur les prix dans le segment haut de gamme. 90 % des ventes à Manhattan supérieures à 3 millions de dollars ont été réalisées en espèces, ce qui démontre la solidité financière des acheteurs de luxe.

Marché immobilier neuf à Manhattan, troisième trimestre 2025

Les ventes de nouveaux appartements en copropriété connaissent une forte hausse

Les ventes de nouveaux développements immobiliers à Manhattan ont enregistré une croissance exceptionnelle au troisième trimestre 2025, avec 578 transactions conclues, soit une augmentation de 71 % par rapport à l'année précédente, ce qui représente la part de marché la plus élevée pour les nouveaux développements immobiliers depuis plus de six ans.

Indicateurs des nouveaux développements à Manhattan :

-

Ventes de nouveaux développements : 578 transactions conclues, soit une hausse de 71,0 % par rapport à l'année précédente.

-

Part de marché : 18,3 % de toutes les ventes à Manhattan

-

Prix médian des nouveaux développements : 1 750 000 $

-

Prix moyen au mètre carré : 2 206 $

-

Mois d'approvisionnement : 6,1 mois (rythme le plus rapide depuis plus de trois ans)

-

Inventaire : 1 174 unités

La forte augmentation des nouvelles activités de développement a été stimulée par l'achèvement de projets dans plusieurs gammes de prix :

-

Ventes inférieures à 1 million de dollars : +112,3 % par rapport à l'année précédente

-

Chiffre d'affaires compris entre 1 et 3 millions de dollars : +72,3 % par rapport à l'année précédente

-

Chiffre d'affaires supérieur à 3 millions de dollars : +43,9 % par rapport à l'année précédente

Les nouveaux développements ont représenté 31,8 % de toutes les ventes de luxe, avec un prix médian de 6 250 000 dollars pour les unités de luxe nouvellement construites.

Les contraintes liées au développement limité et à l'offre devraient persister au cours des prochaines années, maintenant ainsi des perspectives de marché tendues.

Tendances et conditions du marché immobilier à Manhattan

Activité commerciale et vitesse du marché

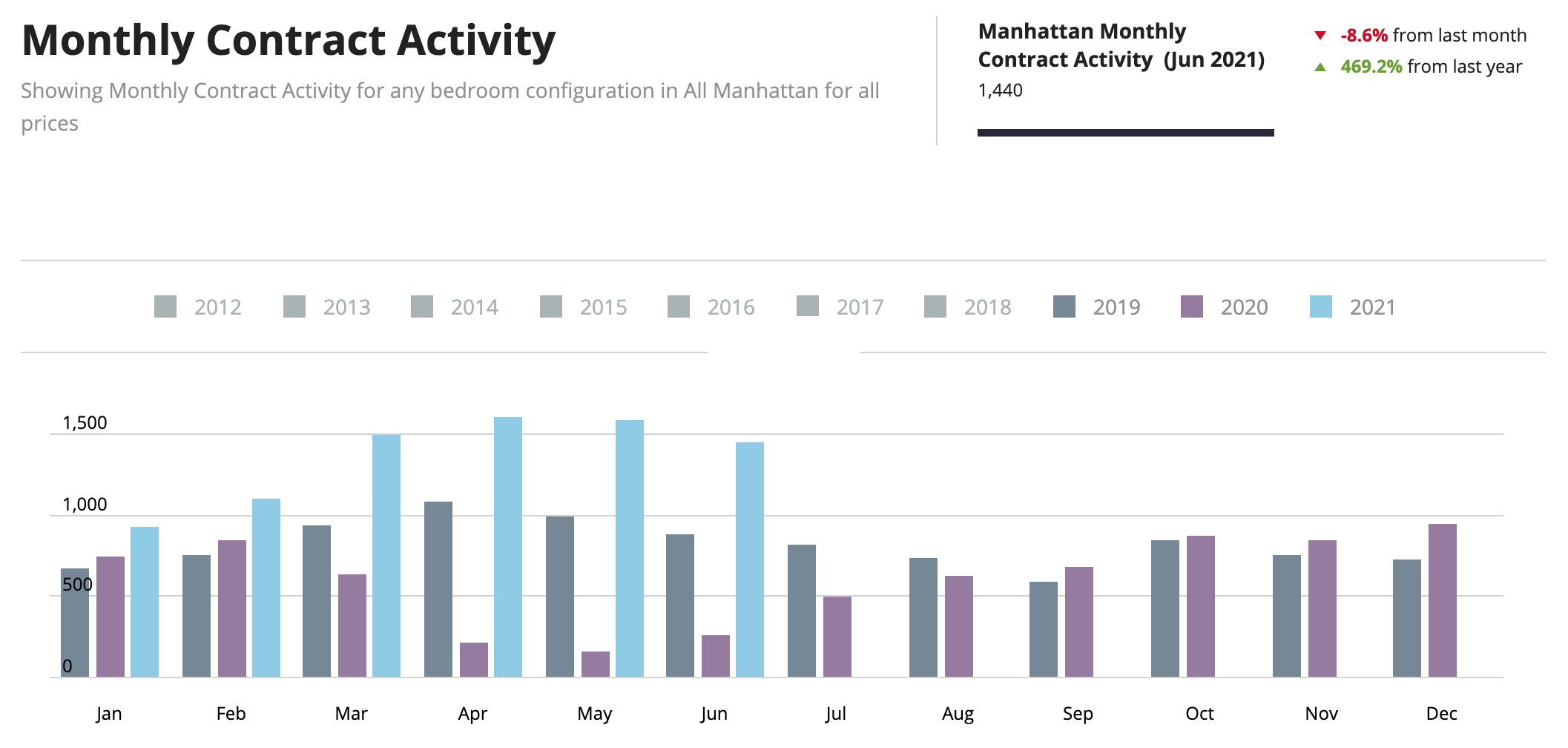

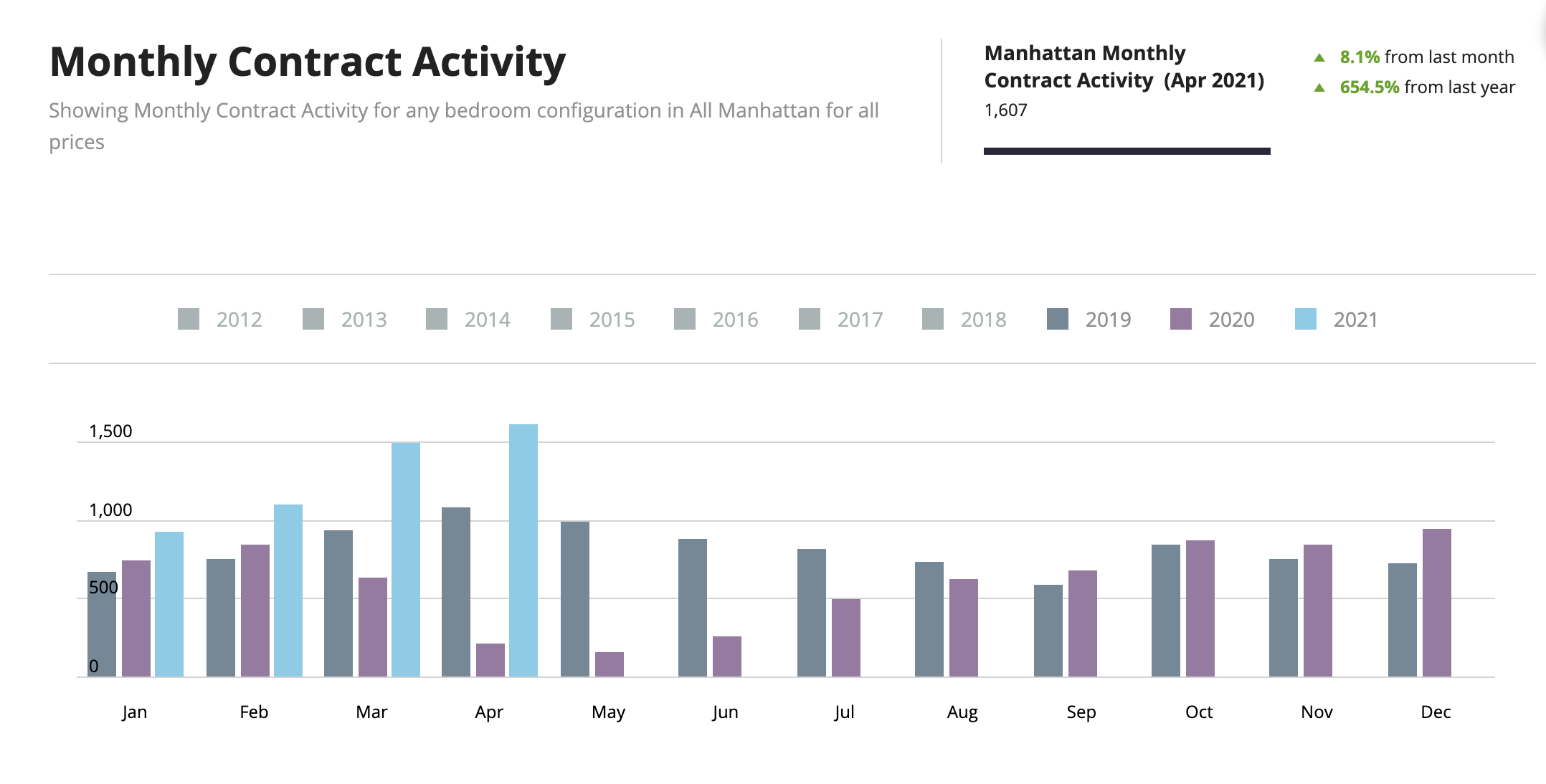

Les ventes immobilières à Manhattan ont connu une forte augmentation au troisième trimestre 2025, le marché enregistrant sa troisième hausse trimestrielle consécutive par rapport à l'année précédente. Les 3 158 transactions conclues représentent une augmentation de 4,3 % par rapport à la moyenne décennale du troisième trimestre, qui s'élève à 3 029 ventes, ce qui démontre que l'activité actuelle dépasse les normes historiques.

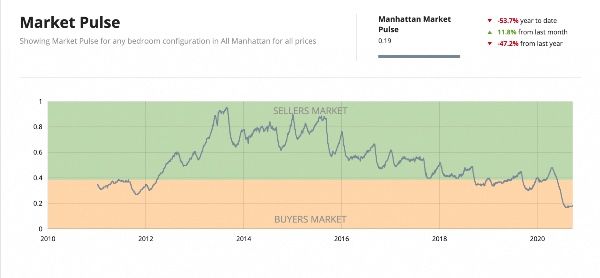

Il convient de noter que Manhattan a désormais connu six trimestres consécutifs d'activité contractuelle positive ou de croissance des ventes, ce qui souligne la performance durable du marché.

Indicateurs de vitesse du marché :

-

Jours sur le marché : 77 jours (depuis la dernière date d'inscription), en baisse de 3,8 % par an

-

Mois d'approvisionnement : 7,3 mois, en baisse de 6,4 % par rapport à l'année précédente

-

Remise sur le prix de vente : 6,2 % (conforme à la moyenne sur 10 ans de 5,9 %)

-

Guerres d'enchères : 4,7 % des ventes (contre 9,7 % l'année dernière)

« Ce n'est pas fulgurant, mais le marché s'accélère lentement », selon Jonathan Miller, auteur du rapport.

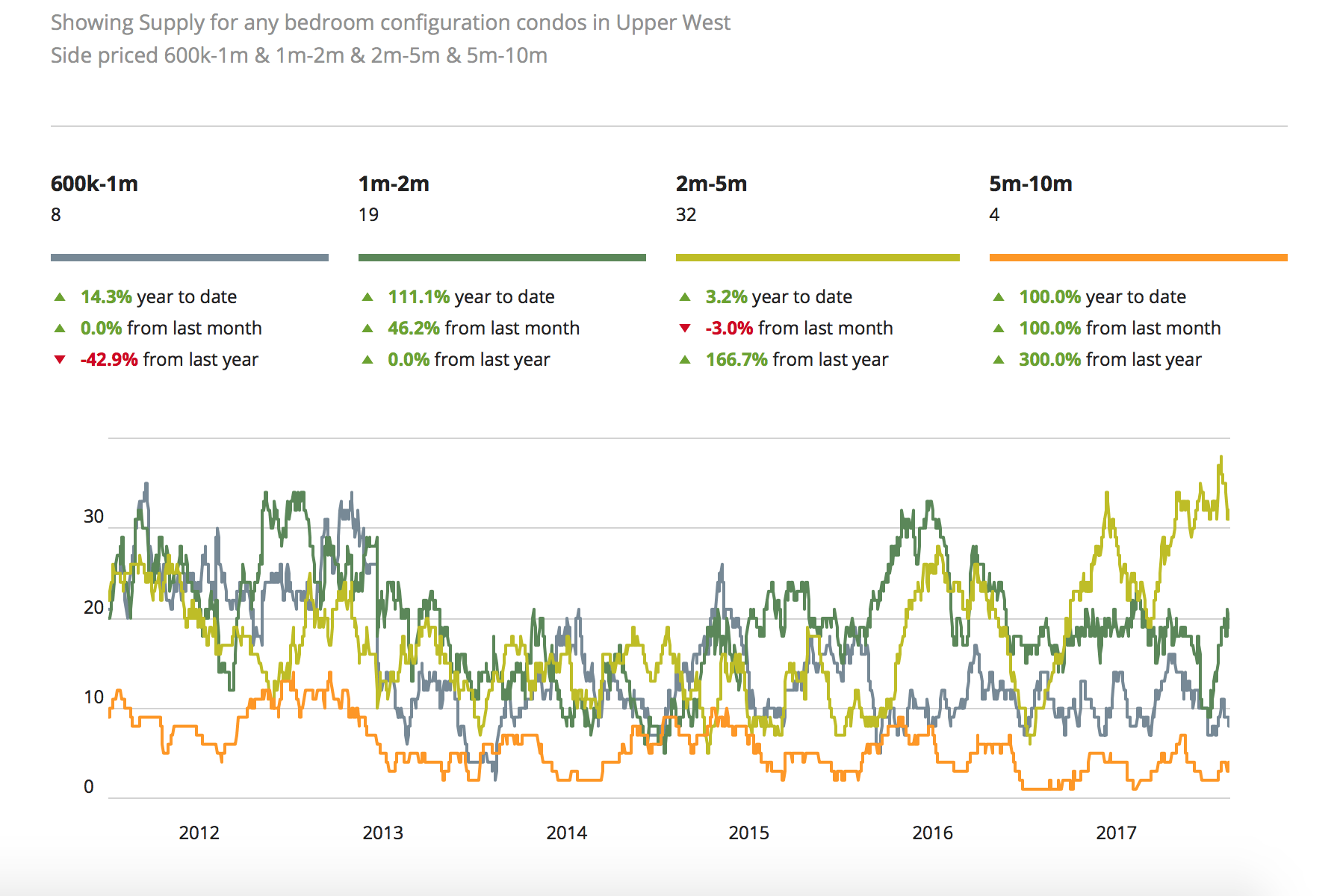

Niveaux des stocks immobiliers à Manhattan

Le nombre total de logements disponibles à Manhattan a atteint 7 733 annonces à la fin du trimestre, soit une hausse de 7,0 % par rapport à l'année précédente. Cependant, les ventes ayant augmenté plus rapidement que le nombre de logements disponibles (+13,4 % contre +7,0 %), le marché a continué à se resserrer tout au long du trimestre.

Cela marque le troisième trimestre consécutif où les ventes ont dépassé la croissance des stocks, créant une pression à la hausse soutenue sur les prix de l'immobilier à Manhattan pour tous les types de biens.

Répartition des stocks :

-

Stock de revente : 6 559 unités (+9,1 % en glissement annuel)

-

Inventaire coopératif : 3 669 unités (+5,7 % en glissement annuel)

-

Inventaire des copropriétés : 4 064 unités (+8,3 % en glissement annuel)

-

Nouvel inventaire de logements : 1 174 unités (-3,1 % en glissement annuel)

-

Inventaire de luxe : 1 317 unités (-16,1 % en glissement annuel)

Remarque : Les chiffres d'inventaire ci-dessus sont fournis à titre indicatif uniquement et peuvent être modifiés à mesure que de nouvelles données deviennent disponibles.

Les acheteurs au comptant dominent le marché immobilier de Manhattan

Niveaux records des transactions en espèces

Les achats au comptant ont continué de dominer le marché immobilier de Manhattan au troisième trimestre 2025, représentant 65,3 % de toutes les transactions, soit bien au-dessus de la moyenne sur dix ans de 52,2 %. Cette prédominance des achats au comptant reflète la situation des acheteurs disposant de ressources substantielles et confrontés à des taux hypothécaires élevés.

Tendances des acheteurs au comptant par rapport aux acheteurs financés :

-

Les acheteurs au comptant ont augmenté de 31 % par rapport à l'année précédente.

-

Les acheteurs financés ont diminué de 9,2 % par an.

-

90 % des ventes supérieures à 3 millions de dollars ont été effectuées en espèces.

-

La part des ventes au comptant dans le secteur du luxe est restée élevée tout au long du trimestre.

Le passage aux acheteurs au comptant s'est accéléré à la suite de la hausse des taux hypothécaires de plus de 50 points de base depuis début août 2025. Les acheteurs bien capitalisés, y compris ceux qui souhaitent acquérir un bien immobilier plus spacieux et disposent d'un capital immobilier important, ont continué à stimuler l'activité du marché.

Évolution des prix des appartements en copropriété et en coopérative à Manhattan

Prix globaux de l'immobilier à Manhattan

Pour le troisième trimestre consécutif, les prix médians et moyens de l'immobilier à Manhattan ont augmenté simultanément, une tendance qui n'avait pas été observée de manière constante depuis 2022. Cette double appréciation des indicateurs de prix témoigne d'une vigueur généralisée du marché.

Indicateurs de prix à Manhattan au troisième trimestre 2025 :

-

Prix médian global : 1 180 000 $, en hausse de 5,8 % par rapport à l'année précédente

-

Prix moyen global : 1 989 107 $, en hausse de 0,8 % par rapport à l'année précédente

-

Prix moyen au mètre carré : 1 552 $

-

Prix médian de revente : 1 026 500 $, en hausse de 2,7 % par an

Facteurs de hausse des prix

Plusieurs facteurs ont contribué à la hausse des prix de l'immobilier à Manhattan au troisième trimestre :

-

Évolution de la composition des ventes : les propriétés de plus de 2 millions de dollars ont augmenté trois fois plus vite que les ventes inférieures à 2 millions de dollars.

-

Force du luxe : les ventes haut de gamme ont fait grimper les prix médians globaux

-

Contraintes liées aux stocks : l'offre croît plus lentement que la demande dans les segments clés.

-

Domination des acheteurs au comptant : les acheteurs bien capitalisés sont moins sensibles aux prix.

Prévisions pour le marché immobilier de Manhattan au quatrième trimestre 2025 et au-delà

Perspectives à court terme du marché immobilier à Manhattan

Le marché immobilier de Manhattan aborde le quatrième trimestre 2025 dans une position très favorable, même si plusieurs facteurs influenceront ses performances à court terme :

Indicateurs positifs :

-

Les ventes cumulées depuis le début de l'année ont augmenté de 18,7 % au troisième trimestre.

-

Les ventes dépassent de 4,3 % les moyennes sur 10 ans.

-

Les contraintes liées à l'offre de produits de luxe soutiennent les prix élevés

-

Présence soutenue d'acheteurs au comptant assurant la stabilité du marché

-

Des mois d'approvisionnement plus rapides que les normes décennales

Considérations :

-

Les taux hypothécaires ont augmenté de plus de 50 points de base depuis début août.

-

L'impact des hausses de taux ne se reflète pas encore pleinement dans la demande

-

Les élections municipales créent une certaine incertitude (même si leur impact sur les fondamentaux du marché est limité, car la politique du logement relève de la compétence des États).

Prévisions immobilières pour Manhattan en 2026

« Si les taux hypothécaires se stabilisent ou diminuent d'ici la fin de l'année, une hausse des ventes au prochain trimestre semble probable », selon le rapport Douglas Elliman. Les fondamentaux qui sous-tendent le marché de Manhattan — la vigueur de l'emploi, l'offre limitée de nouveaux logements et sa position de centre financier mondial — restent intacts.

Facteurs clés soutenant les perspectives pour 2026 :

-

Contraintes d'approvisionnement : le nombre de nouveaux projets immobiliers atteint son niveau le plus bas depuis des années.

-

Dynamique du luxe : grave pénurie de stocks dans le segment haut de gamme

-

Réserve de liquidités : deux tiers des acheteurs paient comptant, ce qui réduit la sensibilité aux taux d'intérêt.

-

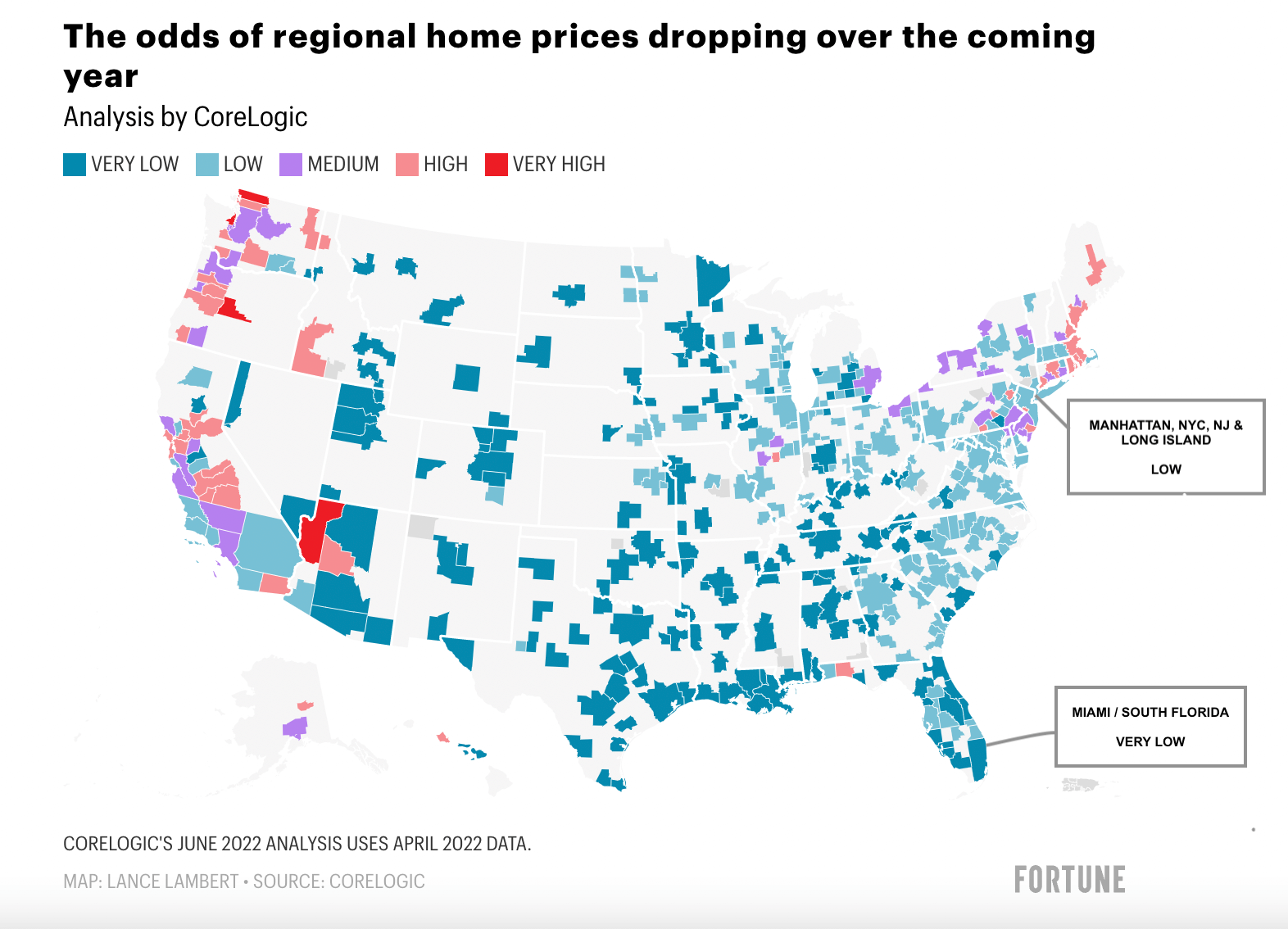

Résilience historique : Manhattan a toujours surpassé les tendances nationales.

-

Demande refoulée : acheteurs financés attendant une amélioration des taux

Quartiers et sous-marchés de Manhattan

Bien que ce rapport du troisième trimestre 2025 se concentre sur les tendances à l'échelle de Manhattan, il existe des variations importantes entre les quartiers. Les quartiers haut de gamme, notamment l'Upper East Side, l'Upper West Side, Tribeca, SoHo et le West Village, continuent d'afficher des performances particulièrement solides en matière de copropriétés et de coopératives de luxe.

Les acheteurs et les vendeurs qui souhaitent obtenir une analyse détaillée du marché immobilier à Manhattan, spécifique à un quartier, devraient consulter des courtiers locaux expérimentés, capables de leur fournir des informations précises sur le marché pour des immeubles et des rues spécifiques.

Marché immobilier à Manhattan : points clés à retenir

Le marché des copropriétés et des coopératives de Manhattan a enregistré des performances exceptionnelles au troisième trimestre 2025 :

-

Hausse des ventes : 3 158 transactions conclues (+13,4 % en glissement annuel), soit le niveau le plus élevé depuis plus de deux ans.

-

Croissance généralisée : les copropriétés (+16,6 %) et les coopératives (+11,0 %) ont toutes deux enregistré des hausses à deux chiffres.

-

Appréciation des prix : troisième trimestre consécutif d'augmentation des prix médians et moyens

-

Force du luxe : les ventes haut de gamme ont augmenté de 13,6 % tandis que les stocks ont diminué de 16,1 %.

-

Prédominance des paiements en espèces : 65,3 % de l'ensemble des ventes et 90 % des ventes supérieures à 3 millions de dollars ont été réglées en espèces.

-

Nouveau boom immobilier : augmentation des ventes de 71 %, part de marché la plus élevée depuis plus de six ans

-

Vitesse du marché : diminution du nombre de jours sur le marché, amélioration de l'offre mensuelle

-

Performance supérieure à la moyenne : ventes supérieures de 4,3 % à la moyenne sur 10 ans

À propos de ce rapport sur le marché immobilier à Manhattan

Cette analyse complète du marché des copropriétés et des coopératives à Manhattan est basée sur le rapport immobilier Douglas Elliman du troisième trimestre 2025, préparé par Miller Samuel Real Estate Appraisers & Consultants. Le rapport analyse les données relatives aux ventes conclues pour les copropriétés et les coopératives à Manhattan, fournissant ainsi une image très précise des conditions actuelles du marché.

Pour obtenir des informations personnalisées sur l'immobilier à Manhattan, une analyse spécifique à un quartier ou pour discuter des opportunités d'achat ou de vente sur le marché actuel, veuillez me contacter directement.

Cordialement,

Anthony

Source des données : Douglas Elliman / Miller Samuel Rapport sur les ventes à Manhattan au troisième trimestre 2025

Dernière mise à jour : octobre 2025

FAQ sur l'immobilier à Manhattan, troisième trimestre 2025

Quel est le prix médian d'un appartement à Manhattan au troisième trimestre 2025 ? Le prix médian d'un appartement à Manhattan a atteint 1 650 000 dollars au troisième trimestre 2025, soit une hausse de 2,2 % par rapport à l'année précédente.

Quel est le prix médian d'une coopérative à Manhattan au troisième trimestre 2025 ? Le prix médian d'une coopérative à Manhattan était de 870 000 dollars au troisième trimestre 2025, soit une hausse de 3,6 % par an.

Combien de ventes immobilières ont été conclues à Manhattan au troisième trimestre 2025 ? 3 158 appartements en copropriété et en coopérative ont été vendus à Manhattan au troisième trimestre 2025, soit une hausse de 13,4 % par rapport à l'année précédente.

Quel pourcentage des ventes immobilières à Manhattan sont effectuées en espèces ? Au troisième trimestre 2025, 65,3 % de toutes les ventes à Manhattan ont été effectuées en espèces, 90 % des ventes supérieures à 3 millions de dollars ayant été payées en espèces.

Quel est le seuil du luxe pour l'immobilier à Manhattan ? Le seuil du marché du luxe (les 10 % des ventes les plus élevées) était de 4 000 000 $ au troisième trimestre 2025, avec un prix médian de 5 922 500 $.

Comment se porte le marché des nouveaux développements immobiliers à Manhattan ? Les ventes de nouveaux développements immobiliers à Manhattan ont bondi de 71 % en glissement annuel pour atteindre 578 transactions, soit 18,3 % de l'ensemble des ventes, ce qui représente la part de marché la plus élevée depuis plus de six ans.

-2.png?width=500&height=205&name=MIAMI%20HOME%20SEARCH%20(2)-2.png)