Investir dans l'immobilier

Avant de choisir la meilleure ville pour investir dans l'immobilier, il faut déterminer pourquoi choisir l'immobilier plutôt que les actions et les obligations, par exemple. Dans cet article, nous aborderons les raisons et les lieux afin d'aider nos nombreux clients actuels et futurs à prendre des décisions judicieuses et à faire les meilleurs choix.

La rentabilité d'un bien immobilier locatif dépend de plusieurs facteurs. Nous avons abordé la stratégie d'investissement dans l'un de nos précédents articles. La rentabilité dépend de facteurs tels que l'emplacement du bien, son type, son prix d'achat, le rendement locatif et le prix de revente au moment de la liquidation. Le rendement dépend à la fois du loyer demandé et des coûts liés à la propriété.

Dans cet article, nous examinons quelles villes constituent un choix judicieux ou moins judicieux afin de déterminer quelles sont les meilleures villes pour investir dans l'immobilier locatif en 2019.

Boom, morosité ou effondrement : savoir où cela compte

La plupart des biens immobiliers résidentiels se trouvent sur les marchés les plus matures : l'Amérique du Nord et l'Europe. 44 % de la valeur totale est détenue par 17 % de la population mondiale. L'Asie, en particulier la Chine, connaît une croissance rapide à mesure que son secteur immobilier se développe. Il est intéressant de noter que la croissance de l'immobilier résidentiel en Chine est principalement due à la politique gouvernementale visant à construire davantage de logements et à vendre des terrains vacants aux promoteurs immobiliers.

Dans de nombreux pays, la politique gouvernementale a un impact majeur sur la croissance comme sur la contraction. Cela signifie qu'une stratégie à long terme pour une croissance durable des actifs ne consiste plus à attendre la fin d'un cycle naturel du marché. Les gouvernements influencent les marchés immobiliers comme jamais auparavant. Certaines mesures profitent aux investisseurs, d'autres moins. Cela est particulièrement important pour les investisseurs qui ne sont pas citoyens d'un pays donné. Le FMI a étudié le marché immobilier mondial et a déterminé que, sur les 57 économies nationales étudiées :

- 18 ont vu la valeur de leurs biens immobiliers chuter pendant la crise financière de 2007-2012, et celle-ci n'a cessé de baisser depuis lors.

- En 2018, les marchés immobiliers ont connu une forte baisse, mais ils ont rebondi depuis 2013.

- Le 21 a connu une légère baisse des prix, mais aussi une reprise rapide.

Dans certains pays, comme mentionné ci-dessus, certaines villes ont prospéré davantage que d'autres. Pour prendre un exemple clair, Pékin a connu une augmentation annuelle de 25 % grâce aux ventes de terrains par le gouvernement, mais Xi'an a connu une augmentation inférieure à 10 % (ajustée en fonction de l'inflation). La plupart des nouveaux développements immobiliers seront occupés par des locataires, et non par des acheteurs. La manière dont le gouvernement pourrait réglementer les contrats de location et la fiscalité sur les revenus locatifs, et donc les rendements, n'est pas claire.

En Europe, des villes telles que Londres, Munich, Amsterdam, Oslo et Vienne ont connu une hausse rapide des prix de l'immobilier, bien supérieure à la moyenne nationale. Cette hausse semble s'expliquer par le fait que l'offre n'a pas suivi la demande. Lorsque l'offre rattrapera et dépassera la demande, comme c'est souvent le cas dans l'immobilier, les investisseurs qui ont acheté pendant les années de boom pourraient bien voir la valeur de leurs actifs baisser plus qu'ils ne le souhaiteraient. Les revenus locatifs devraient rester lucratifs jusqu'à ce que l'offre rattrape la demande et que les locataires puissent se permettre d'acheter. Les marchés surévalués connaissent toujours une correction, de sorte que les prix de revente pourraient être décevants dans ces villes.

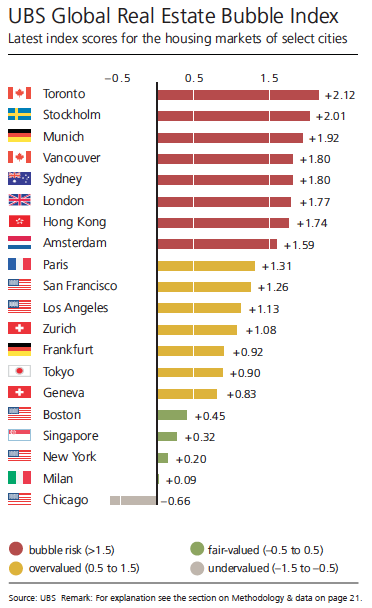

Certaines villes nord-américaines, telles que San Francisco et Los Angeles, ont vu les prix dépasser les revenus à un tel point que ces valeurs ne semblent plus aussi sûres à long terme. Il convient de noter qu'une étude réalisée par UBS Wealth Management a répertorié plusieurs villes parmi les plus risquées en raison des signes d'une bulle immobilière.

Ces villes comprennent Hong Kong, Munich, Toronto, Vancouver, Amsterdam et Londres. Les prix dans ces villes ont augmenté en moyenne de près de 35 % au cours des cinq dernières années, tandis que d'autres grandes villes ont connu une hausse de 15 %. Les investisseurs qui possèdent des biens dans ces villes pourraient juger judicieux de les liquider avant l'éclatement d'une bulle et de transférer leur capital liquidé vers un endroit plus sûr.

Les régulateurs nationaux et internationaux sont plus vigilants qu'auparavant lorsqu'il s'agit de contrôler les périodes d'expansion. Leurs « politiques macroprudentielles » sont utilisées pour modérer la croissance. Selon le FMI, les pays mentionnés aux points 1 et 3 ci-dessus ont mis en place les politiques macroprudentielles les plus étendues. Les hausses de prix trop rapides excluent tout simplement de nombreux résidents du marché, qui sont alors contraints de louer ou préfèrent tout simplement louer.

Étant donné que les politiques gouvernementales sont rarement, voire jamais, sensibles à « la main invisible du marché », il est probable que les politiques de ces pays auront un effet modérateur plus important que prévu. Ce point est bien sûr spéculatif, mais l'histoire a tendance à se répéter. Il serait donc plus judicieux de s'intéresser aux pays qui encouragent les forces du marché plutôt que la domination gouvernementale en matière de croissance à long terme des actifs.

Les meilleures villes pour investir dans l'immobilier locatif

Cette enquête indique où les investisseurs, en particulier les investisseurs non résidents, peuvent choisir d'acheter des biens immobiliers locatifs.

1. New York

New York compte un grand nombre de résidents professionnels occupant des emplois stables et bien rémunérés. Ses infrastructures de transport facilitent les déplacements urbains, régionaux, nationaux et internationaux. C'est un centre culturel, artistique, gastronomique et de divertissement en général, qui attire continuellement des individus et des familles qui viennent s'y installer. La diversification des emplois, bien plus importante qu'il y a dix ans, et le nombre d'actifs le plus élevé depuis plus de 50 ans rendent le marché stable et solide, y compris le marché locatif. Les emplois bien rémunérés dans la ville soutenant les prix de l'immobilier, l'investissement immobilier à New York est considéré comme relativement peu risqué.

Le rapport annuel UBS Global Bubble Report a révélé une fois de plus que les prix de l'immobilier à New York sont juste évalués. Les économistes d'UBS ont analysé les données de 20 centres financiers, parmi lesquels New York, Boston, Milan et Chicago ont été jugés ni correctement évalués ni sous-évalués. Les 16 autres villes ont été classées soit comme étant en situation de bulle, soit comme étant surévaluées.

Que signifie « être évalué à sa juste valeur » ? Cela signifie que la valeur perçue d'un actif est égale à sa valeur marchande ou réelle. À l'inverse, une bulle spéculative se produit lorsque le prix d'un actif dépasse sa valeur réelle. Cela peut se produire pour diverses raisons, telles que la spéculation, la demande et l'exubérance. Une bulle commence généralement par une augmentation de la demande, face à une offre limitée. Les spéculateurs entrent sur le marché, ce qui fait encore monter la demande et les prix. À un certain moment, cependant, la demande diminue ou stagne tandis que l'offre augmente, ce qui entraîne une forte baisse des prix. C'est alors que la bulle éclate ! Vous devez vous assurer de vous être débarrassé de l'actif avant que cela ne se produise.

2. Miami

Miami est un autre centre commercial et financier majeur. La ville compte plus de banques étrangères et de bureaux régionaux commerciaux au service des entreprises latino-américaines que toute autre ville des États-Unis du Sud. En tant que centre financier pour un grand nombre d'entreprises, elle bénéficie d'un approvisionnement constant en professionnels qui, comme à New York, préfèrent louer près de leur lieu de travail plutôt que d'acheter plus loin et de subir de longs trajets.

Les développements commerciaux et infrastructurels que connaît Miami suggèrent fortement que la demande de logements et de locations restera forte pendant très longtemps, notamment en raison de la croissance démographique. Chaque année, des milliers d'immigrants étrangers affluent vers les plages de sable de Floride, principalement en provenance de pays hispanophones tels que l'Argentine, la Colombie, le Mexique et le Venezuela, mais aussi d'Europe et, plus récemment, de Chine. De plus, après les turbulences économiques qu'a connues le Brésil ces dernières années, des centaines de Brésiliens fortunés ont quitté le pays grâce à des visas EB-5 et ont fait de Miami leur ville de résidence principale. Miami compte la plus forte population d'origine étrangère de toutes les grandes villes des États-Unis. Le climat favorable joue un rôle, tout comme l'absence d'impôt sur le revenu au niveau de l'État.

Au cours de la dernière décennie le marché immobilier de Miami a évolué vers un marché plus mature, en particulier dans le secteur du luxe qui a connu une croissance à deux chiffres ces dernières années. Avec l'afflux d'investissements étrangers, cette tendance ne semble pas près de s'essouffler. Ce rythme de croissance rapide n'est pas seulement motivé par l'attrait du soleil et des plages immenses, les investisseurs fortunés y trouvent également un endroit sûr pour placer leur argent.

« Les appartements à vendre à Miami sont beaucoup moins chers que dans d'autres villes mondiales »

La vidéo ci-dessous nous a été transmise par l'équipe commerciale de Paramount Miami et présente les 10 principales raisons d'investir dans l'immobilier à Miami.

3. San Francisco

San Francisco est classée par UBS comme « surévaluée » avec un score de +1,44. Les loyers et les prix de l'immobilier ont dépassé les revenus. Bien que la région de la baie continue de fournir des logements locatifs aux résidents, deux facteurs font hésiter les investisseurs.

L'une d'elles est que la Silicon Valley est une région mono-industrielle. Elle a déjà connu une « crise des dot-com » par le passé. Un nouveau ralentissement dans le secteur des hautes technologies pourrait avoir un effet négatif tant sur la valeur des biens immobiliers que sur les revenus locatifs.

L'autre facteur est plus subtil. À San Francisco, 20 à 30 % des ventes immobilières haut de gamme ne sont pas rendues publiques. Il est courant que les biens immobiliers soient annoncés sur le service d'annonces immobilières multiples (MLS) et sur de nombreux autres sites Internet. Il est de plus en plus fréquent que les biens immobiliers de luxe soient vendus « sous le radar » afin d'éviter que le monde entier ne sache quels leaders et bailleurs de fonds du secteur vendent leurs biens. Si cela peut s'expliquer par un simple désir de confidentialité, cela peut également être considéré comme un moyen pour les dirigeants du secteur des hautes technologies et d'autres secteurs d'activité de dissuader les observateurs de s'intéresser de trop près à leur entreprise ou à l'industrie locale dans son ensemble. Ce manque de transparence pourrait avoir des répercussions négatives sur les prix de vente futurs.

4. Boston

Boston est classée comme « correctement évaluée » avec un score de +0,45 par UBS. Les prix de l'immobilier de luxe ont baissé de 16,7 % au deuxième trimestre 2018 par rapport au deuxième trimestre 2017. La région métropolitaine de Boston compte un grand nombre de professionnels qui louent leur logement. Un rapport récent indique que l'offre de logements disponibles n'a pas suivi la demande, même si des milliers de nouveaux appartements ont été construits au cours de la dernière décennie.

L'un des principaux problèmes réside dans le fait que les logements construits n'étaient pas adaptés. Ils étaient trop petits. Cela témoigne d'une mauvaise planification à long terme. En conséquence, de nombreux habitants de Boston ont tout simplement déménagé et doivent désormais effectuer de longs trajets quotidiens. Plus de 50 % des personnes qui travaillent à Boston passent trois heures par jour dans les transports. Lors des hivers froids et humides, cela peut constituer un sérieux problème.

Avec la technologie actuelle, les gens deviendront des télétravailleurs et pourraient s'éloigner considérablement de Boston, réduisant ainsi encore davantage le besoin de louer. Un investisseur immobilier local pourra suivre les micro-tendances et choisir exactement le bon quartier pour acheter son prochain bien immobilier locatif. Un investisseur étranger ou hors de l'État préférera peut-être se concentrer sur une zone plus vaste et plus stable.

5. Londres

Londres, en Angleterre, est depuis longtemps un endroit idéal pour posséder des biens immobiliers locatifs. UBS attribue désormais à Londres une note de +1,61, ce qui la place clairement dans la catégorie « risque de bulle ». Les six principales raisons à cela sont une offre excédentaire de logements de qualité associée à une baisse de la demande, une hausse des taux d'intérêt, des droits de timbre élevés pour l'achat de biens immobiliers par une personne morale, un nouvel impôt sur les plus-values pour les non-résidents compris entre 18 % et 28 %, le Brexit et la crainte qu'un gouvernement d'extrême gauche remporte les prochaines élections et augmente encore les impôts.

Le Brexit a poussé certaines grandes entreprises à quitter Londres. Il a également entraîné une dépréciation de 13 % de la livre sterling par rapport au dollar américain, et l'on craint qu'après la séparation, la livre sterling ne perde encore 12 % de sa valeur. Ces facteurs combinés ont un impact négatif sur les achats, les rendements locatifs et les valeurs de revente.

Plusieurs pays asiatiques connaissent un développement économique rapide qui a un impact positif sur les prix de l'immobilier. Les politiques gouvernementales ont également une incidence sur les marchés, dans certains cas pour forcer une correction du marché.

6. Hong Kong

Hong Kong attire depuis longtemps les investisseurs fortunés de Chine continentale. UBS a jugé Hong Kongsurévaluée et en danger de bulle immobilière, avec un score de +2,03 (contre +1,74 dans le précédent rapport UBS). Le marché immobilier hongkongais est surchauffé et n'a pas connu de correction des prix, ce qui laisse présager qu'une telle correction aura lieu. La hausse des prix de 18 % en 2017, associée à une moyenne de 8 % par an depuis 2012, n'est pas considérée comme durable.

Les investisseurs étrangers sont soumis à un droit de timbre de 30 % sur leurs achats. L'impôt sur les revenus locatifs s'élève à 11,4 % et le rendement locatif brut est de 2,75 %. Ce rendement n'est pas élevé par rapport à celui d'autres villes ou des obligations garanties par l'État. Le dollar de Hong Kong étant indexé sur le dollar américain, les hausses des taux d'intérêt, associées aux autres coûts d'achat et de propriété, pourraient nuire aux investisseurs étrangers.

7. Singapour

Singapour bénéficie d'une situation géographique favorable et est un centre financier. Elle a récemment connu une correction des prix, de sorte que l'immobilier résidentiel est classé par UBS comme ayant une juste valeur (+0,44). Les récentes mesures macroprudentielles prises par le gouvernement, telles que le droit de timbre de 25 % pour les acheteurs, introduites pour stabiliser le marché, ont eu un impact négatif sur les investisseurs étrangers. Le gouvernement a également instauré un impôt sur les revenus locatifs de 15,1 %, ce qui a contribué à un rendement locatif de seulement 2,54 %. Les politiques gouvernementales visaient à freiner les prix de l'immobilier, et elles ont atteint leur objectif. Les acheteurs nationaux d'une résidence principale en bénéficieront au détriment des acheteurs étrangers et de ceux qui souhaitent investir dans une deuxième ou une troisième propriété.

8. Hô Chi Minh-Ville

Saigon - La ville de Hô Chi Minh-Villea connu une histoire mouvementée, mais en juillet 2018, lors du séminaire « Cycle de crise et opportunités d'investissement sur le marché immobilier », les experts ont déclaré qu'une crise était « peu probable au cours des deux prochaines années », car l'offre est désormais inférieure à celle de 2017. Le Vietnam a déjà connu une crise immobilière tous les dix ans environ. Le PIB connaît la même croissance que lors des crises précédentes, mais cette fois-ci, le gouvernement prend des mesures pour freiner le marché afin d'éviter toute crise future.

Parmi les mesures prises, on peut citer un taux d'imposition des sociétés de 20 %, un taux d'imposition des plus-values également de 20 %, un droit de timbre de 5 % sur les achats et un impôt sur les revenus locatifs compris entre 10 % et 20 %. À partir de 2019, les banques ne pourront plus utiliser plus de 40 % de leurs capitaux à court terme pour octroyer des prêts à moyen et long terme.

La principale caractéristique du marché immobilier actuel à Hô Chi Minh-Ville est le manque de logements pour les résidents à faibles revenus et l'offre excédentaire d'appartements haut de gamme. Le vice-président du Comité populaire a émis un avertissement sur une bulle immobilière et a également déclaré que les courtiers et les spéculateurs donnaient de fausses informations afin de faire monter les prix. De telles déclarations officielles pourraient donner à réfléchir aux investisseurs.

9. Tokyo

Les prix de l'immobilier à Tokyo ont augmenté d'environ 5 % par an au cours des cinq dernières années et sont surévalués selon UBS, qui leur attribue une note de +1,09. Les loyers du deuxième trimestre 2018 ont augmenté dans les 23 arrondissements, et l'on s'attend à ce que les niveaux de 2008 soient atteints ou dépassés d'ici 2020 pour la première fois depuis la crise financière. Avec le vieillissement de la population, les petits appartements pour une seule personne pourraient perdre de leur attrait. Dans ce cas, les taux d'occupation devraient baisser, tout comme les revenus locatifs. Le taux d'inflation japonais en août 2018 s'élevait à 2,54 %. La fiscalité japonaise est assez complexe, en particulier pour les non-résidents. Des taxes d'acquisition et de cession sont prélevées, ainsi qu'une taxe sur les revenus locatifs, et une retenue à la source de 20,42 % est prélevée avant le versement des revenus.

10. Séoul

Le a connu une hausse des prix de 6,9 % en 2018. Afin de freiner cette augmentation, le gouvernement est intervenu en imposant de nouvelles taxes foncières, en particulier aux propriétaires de plusieurs biens immobiliers. Le gouvernement prévoit de construire 300 000 nouveaux logements dans l'agglomération de Séoul afin de stabiliser le marché. Le ministre responsable a déclaré que si les mesures actuelles ne produisaient pas l'effet escompté, de nouvelles mesures seraient mises en œuvre.

11. Phnom Penh

La capitale du Cambodge est au cœur d'une expansion économique massive. Le PIB du pays oscille autour de 7 %. Une grande partie de cette croissance est alimentée par les investissements étrangers provenant du Japon, de la Chine et d'autres pays. Le marché immobilier, en particulier celui des terrains, semble prometteur à court terme. Mais il semble y avoir des problèmes sous-jacents.

La croissance n'est pas organique, mais alimentée par des investissements extérieurs. De nombreuses nouvelles habitations ne sont pas en phase avec la culture cambodgienne et ne plaisent donc pas à beaucoup de citoyens. L'urbanisation dépasse de loin les infrastructures indispensables, de sorte que l'approvisionnement en eau, le traitement des eaux usées, les transports, etc. ont pris un retard considérable. En outre, comme les lois bancaires traditionnelles du Cambodge sont peu contraignantes et que de nombreux Chinois fortunés paient leurs nouveaux appartements en espèces, le gouvernement craint que ces achats ne soient motivés par des tactiques de blanchiment d'argent. Il en résultera probablement, dans un avenir prévisible, que ce sont les investisseurs ultérieurs qui en feront les frais.

12. São Paulo

SP est la dernière ville que nous allons examiner. Le profil politique du Brésil est susceptible d'avoir un impact important sur le marché. Le marché résidentiel de Sao Paulo présente un profil stable, mais de nombreux biens immobiliers sont inaccessibles pour beaucoup de résidents. Les investisseurs étrangers ont acheté beaucoup de logements, qui sont désormais occupés illégalement par des squatteurs. Ceux-ci affirment que c'est en partie parce qu'ils ne peuvent pas payer les loyers, et en partie pour protester contre le marché en général. Les taux d'inflation, qui varient considérablement, ne favorisent pas l'accessibilité. En 2012, l'inflation était de 5,4 % et a atteint un pic de 9,03 % en 2015. Finalement, le taux d'inflation est tombé à 3,5 % en 2018. Avec une inflation excessive, les gains réels en termes de prix sont bien inférieurs à ce qu'ils semblent être à première vue.

Le vaste scandale de corruption « Opération Car Wash » a eu un effet paralysant sur le pays, le plongeant dans l'une des pires récessions jamais connues. Les élections d'octobre sont synonymes d'incertitude politique et économique, car de nombreux politiciens ne sont pas bien accueillis. Avec des taux d'intérêt à 6,5 % et une inflation à son plus haut niveau depuis 15 mois, les investisseurs immobiliers locatifs pourraient choisir d'éviter de se lancer dans l'aventure pendant un certain temps.

Commentaire final

Le choix d'une ville pour acheter des biens immobiliers à louer encourage soit une spéculation audacieuse, soit une réflexion équilibrée. Certaines villes ont des biens immobiliers hors de prix, d'autres ont des prix raisonnables. Certaines ont toujours permis aux investisseurs de réaliser de bons revenus, ont des impôts peu élevés et encouragent les investisseurs du monde entier. Certaines villes et certains gouvernements nationaux découragent les investisseurs non résidents et limitent à la fois le rendement avant impôts et le potentiel de revenus après impôts.

En examinant attentivement les opportunités, de nombreux investisseurs, qu'ils soient novices ou chevronnés, choisissent les villes américaines, en particulier New York et Miami, lorsqu'ils recherchent les meilleures villes pour investir dans l'immobilier.

Actualités sur l'investissement immobilier :

« Pourquoi investir dans l'immobilier à Manhattan »

« Les 5 principales raisons d'investir dans l'immobilier »

« Excellents prix de lancement pour les appartements Lantern House Condo »

« Les effets de la réforme fiscale américaine sur les investisseurs immobiliers et les propriétaires fonciers »

-2.png?width=500&height=205&name=MIAMI%20HOME%20SEARCH%20(2)-2.png)